2023. 11. 29. 08:56ㆍ전기자동차

세계 최대 자동차 시장 중국 500개의 전기차 업체에서 살아남은 150개 업체가 경제 불황기에 유례없는 가격 전쟁을 하고 있습니다.

이 중에는 올 상반기 벤츠와 BMW를 제치고 글로벌 판매 Top 10에 진입한 BYD가 있습니다.

BYD는 매우 짧은 시간에 전기차와 플러그인 하이브리드 시장에서 글로벌 1위가 되었고, 전기차 판매에서는 테슬라에 이어 2위를 하고 있습니다.

BYD는 2020년까지는 존재감이 별로 없었습니다.

95년 배터리 사업을 시작한 BYD는 2003년 자동차 비즈니스를 시작했지만, 초기에는

형편없었습니다. 2010년 50만 대 판매에 도달했지만, 그 후 오랫동안 이 50만 대의 벽에 갇혔습니다.

로고는 BMW를 흉내 낸 이미지가 있었고, 품질은 조악했습니다.

이 당시 BYD는 부품 업체와도 좋은 관계를 맺지 못했고, 기대했던 PHEV 판매도 성공하지 못했습니다.

그러나 작년 판매는 20년 대비 4.5배가 증가한 187만 대였습니다.

워런 버핏은 이렇게 될 줄 알고 2008년에 2억 3천만 불이라는 큰돈을 투자한 것일까요? BYD의 폭풍 성장 전략은 올해도 계속되고 있습니다.

올해 3월 말, BYD의 왕촨푸(王传福) CEO는 홍콩에서 열린 투자자 설명회에서 2023년 BYD 판매 목표는 300만 대지만 360만 대까지 할 것이라고 했습니다.

Value for Money에서 경쟁사를 압도하는 전기차와 PHEV차를 론칭하면서 중국 소비자를 사로잡아 판매 대수와 이익을 크게 증대하고 있습니다.

BYD의 성장 요인에는 여러 가지가 있지만 중국 정부의 전기차 지원 정책이 절대적이었다고 했고 과언이 아닐 것입니다.

요즘 중국에서는 신차를 버리는 현상도 많이 나고 있지만, BYD도 예외 없이 이런 푸시 판매를 하고 있는 것으로 보입니다.

그러나 이것으로 BYD가 성장하는 것을 다 설명할 수는 없을 것입니다.

테슬라처럼 기존 레거시업체와는 다른 면이 있었습니다.

“기술은 왕이고 혁신은 기초” + Speed

“기술은 왕이고 혁신은 기초”라는 BYD의 개발 개념과 만만디 정신에서 벗어나 한국 사람이 장점이었던 빨리빨리의 스피드가 더해지면서 오늘의 BYD가 있다고 분석됩니다.

디자인 강화

2019년에 디자인 센터를 설립하여 유럽 업체에서 활약하던 유명 디자이너를 채용하면서 디자인의 혁신성을 불어넣어 왔습니다.

인해전술 수준의 개발인력

개발 인력 숫자는 BYD 회장의 집념을 잘 보여주고 있습니다. BYD는 인해전술이라고 불릴 정도의 개발인력을 통해 기술을 혁신하고 있는 것으로 보입니다. 현대차그룹의 남양연구소에는 1만 5천 명 정도의 연구원들이 있는데. BYD의 연구개발 인원은 2021년 4만 명이었고, 작년에는 7만 명이었습니다. 올해도 3만 명을 넘는 인력을 채용할 계획이었는데, 이 중 80%가 기술직이라고 합니다. 여기에 채용자의 60%를 석사 또는 박사로 채용하고 있습니다.

레거시 업체들이 가장 어려워하는 소프트웨어의 개발 인력을 BYD가 어느 정도 확보하고 있는지 구체적으로 알 수 없지만, 확실히 현대차 그룹보다도 많을 것으로 생각이 됩니다.

연구개발 투자비

여기에 연구개발 투자비도 22년 기준 3조 7천200억 원 정도로 현대차 이상 투자하고 있습니다.

이 돈은 BYD의 PHEV 독자 기술인 DM-i, 블레이드, 배터리, CTB (Cell To Body) 기술 등의 기술 개발에 투입되어 왔습니다.

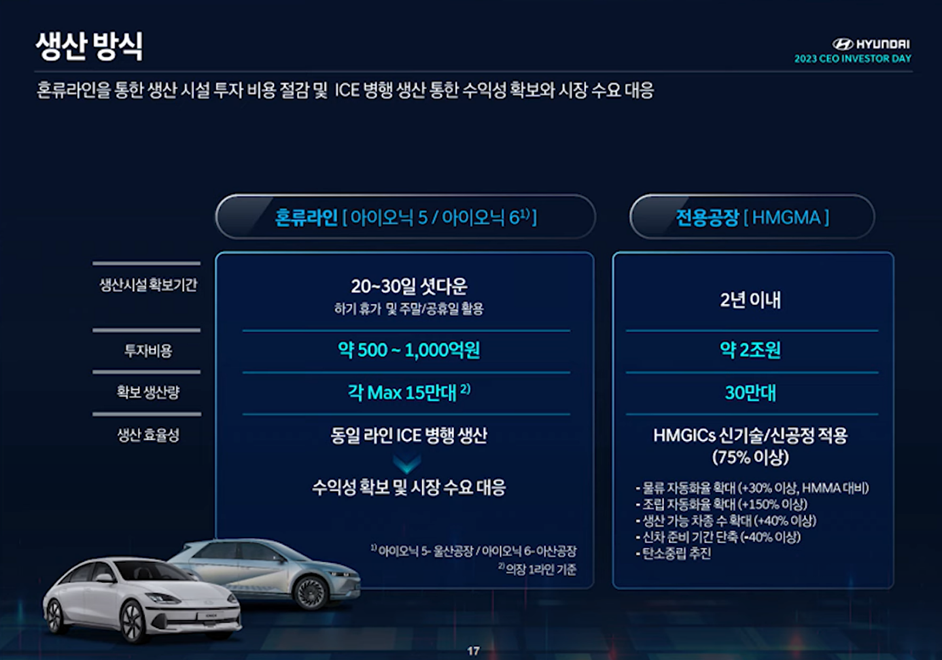

빠른 생산 능력증대

그러나 인해 전술로 기술 혁신을 하고 신차를 빠른 스피드로 개발한다고 해도 생산 능력이 따라와 주지 않으면 안 됩니다.

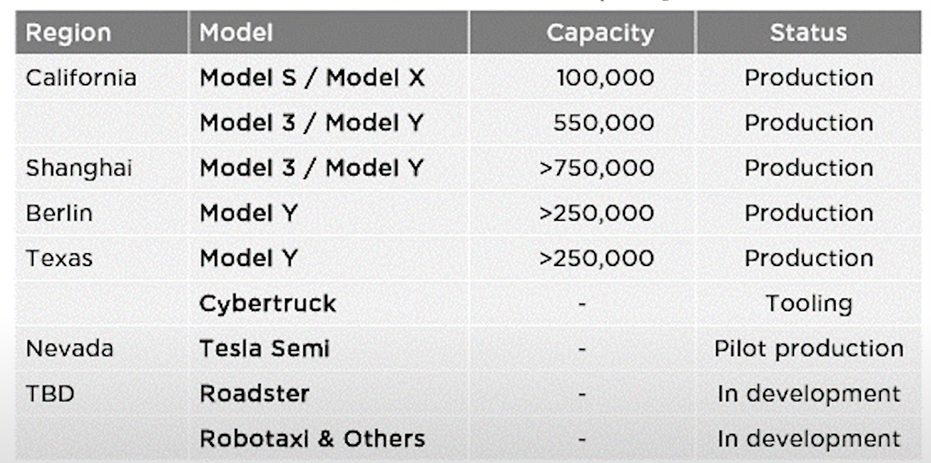

BYD는 20년 42만 대를 생산했는데, 22년에는 188만 대를 생산했습니다. 2년 만에 20만 대 공장 7개를 추가한 것과 같습니다.

이 속도는 빠르다고 평가받는 테슬라의 기가 팩토리 전개보다도 더 빠른 속도입니다. BYD는 중국에 있는 8개의 공장 생산 능력을 빠르게 증강하면서 22년 290만 대의 생산 능력을 확보하고 있습니다.

BYD의 생산 능력은 미국의 프리몬트와 텍사스, 중국 상해, 독일 베를린의 4개 공장 생산 능력 190만 대보다도 100만 대가 더 많습니다.

BYD는 올해 말까지 중국의 8개 공장 중 4개의 공장에서 140만 대를 증강하여 430만 대 생산 능력을 갖출 예정입니다.

BYD는 중국뿐만 아니라 해외에서도 매우 공격적인 생산 증대를 진행 중입니다.

태국과 브라질의 각각 15만 대 생산 능력으로 24년 가동 목표로 추진 중입니다.

유럽에는 독일에 있는 포드 공장을 구입하는 방안도 검토했지만, 직접 투자하는 방식으로 검토하고 있다고 합니다. 지금 확정된 생산 능력은 중국 내 430만 대, 태국, 그리고 브라질 각각 15만 대로 460만 대가 됩니다.

이 생산 능력 규모는 테슬라가 24년 말까지 멕시코 공장을 완공하고, 인도에 추가 공장을 건설해야 확보할 수 있는 능력입니다.

일반적으로 자동차 회사들의 생산기술 요원들이 한정되어 있기 때문에 한 공장이 건설되고 안정화가 되면 다음 공장으로 가서 일을 하는 것이 보통인데 BYD는 매우 짧은 시간에 중국 공장 증설뿐만 아니라 태국, 브라질 공장의 새로운 생산 라인을 완성하고 있습니다.

전기차는 내연기관차보다 구조가 간단하기 때문에 조립 라인이 짧고, 공장에 설치하는 설비 수량이 적으며 고전압을 다루는 인원을 제외하고는 작업자의 교육 훈련 시간도 짧습니다. BYD는 이런 이점을 활용하면서 화웨이 등과 스마트 공장을 건설하여 운영하여 빠른 생산능력 확장을 이루어 내고 있는 것으로 보입니다..

현대차는 싱가포르에서 개발한 스마트 공장 기술을 미국 전기차 공장에 2025년에 적용하겠다고 발표했는데 이와 비교하면 BYD의 실력을 인정하지 않을 수 없습니다.

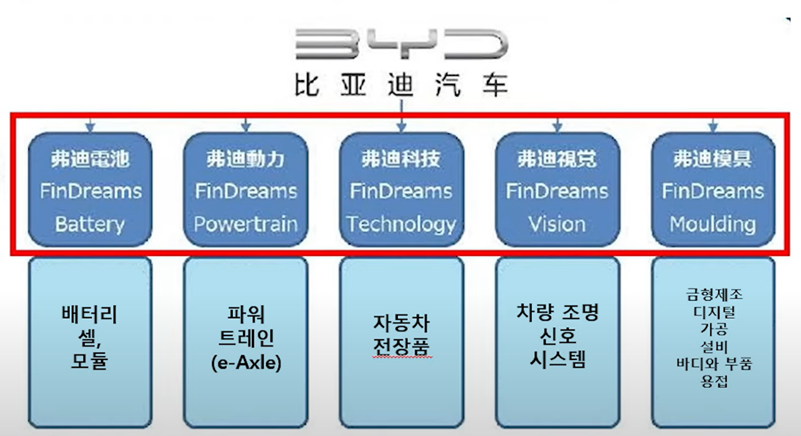

부품의 수직 통합전략

내연기관차 생산 관점에서 생각하면, 공장을 증설하는 것도 어려운 일이지만 수많은 부품 업체를 이렇게 빠른 스피드로 따라오게 하는 것 또한 어려운 일입니다.

BYD는 도요타와 폭스바겐이 하는 수평분화 방식이 아니라, 테슬라처럼 주요 부품을 전부 그룹 내에서 생산하고 조달하는 소위 수직 통합 전략을 추진하고 있습니다.

모듈화 플랫폼

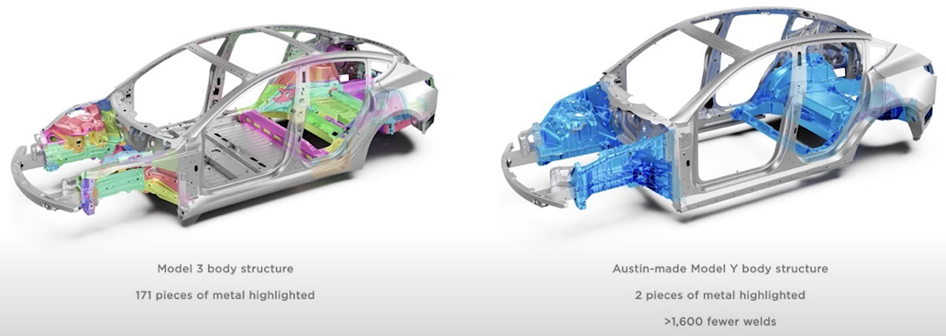

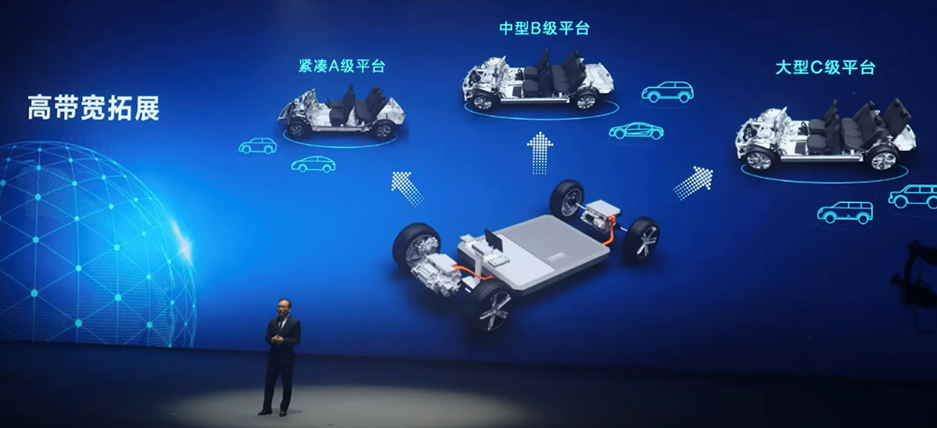

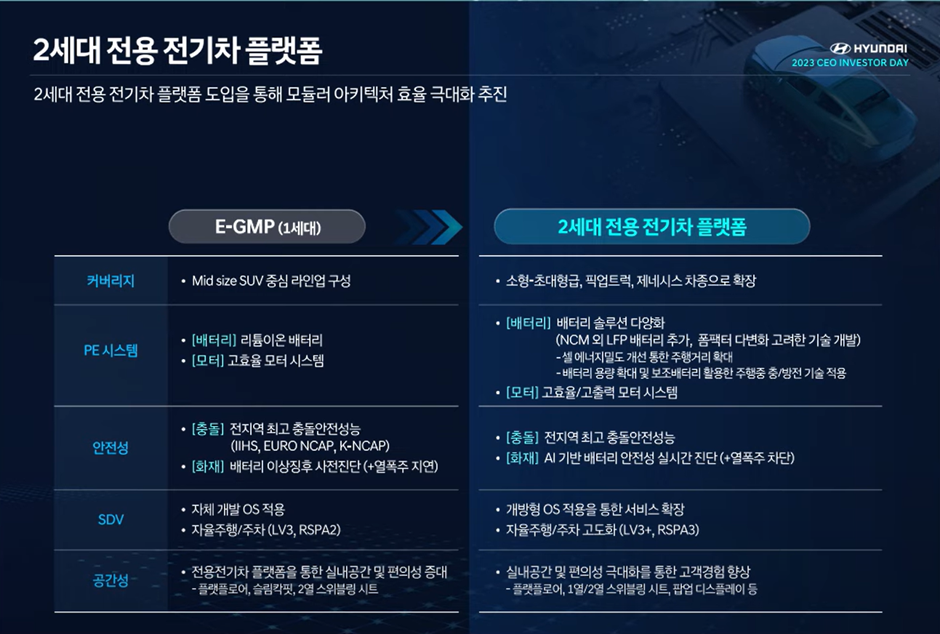

테슬라는 모델 Y에서 기가프레스를 활용하여 프런트와 리어 구조를 각각 하나의 부품으로 만들면서 공정 수와 작업 라인 코스트를 절감하였지만, BYD는 모듈화 부분에서 강점을 보이고 있습니다.

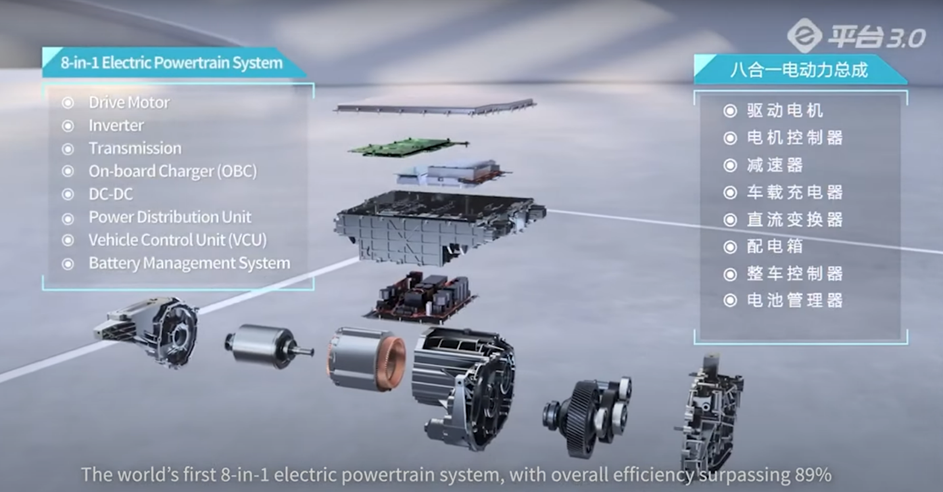

BYD는 블레이드 배터리로 CTB (Cell To Body) 기술을 적용하고 있으며 8 in 1 e-Axle을 개발하였습니다.

이러한 기술들로 차종 개발을 매우 쉽게 전개할 수 있는 플랫폼을 운영하면서 모듈화의 효과를 극대화하고 있습니다.

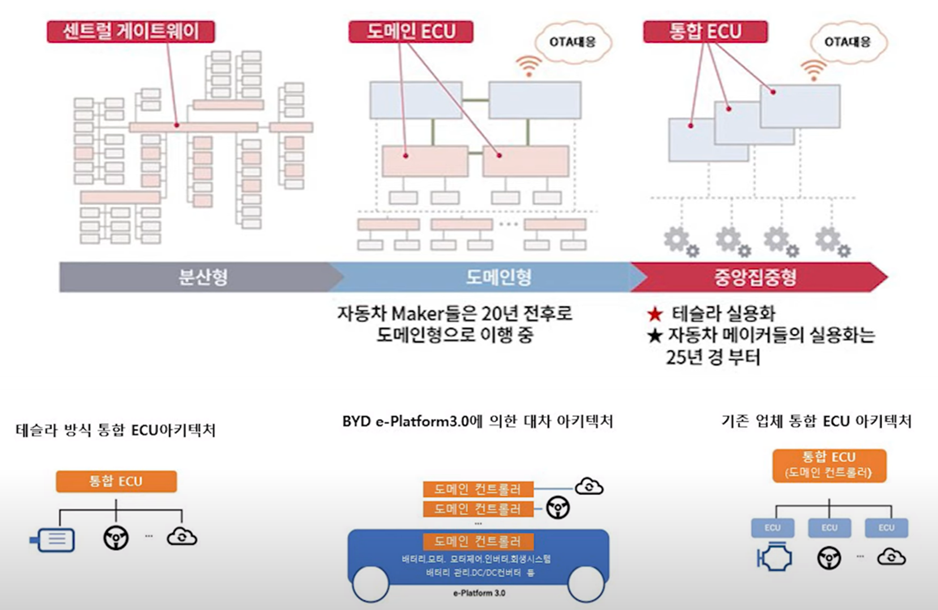

독자적인 전기전자 아키텍처

전기전자 아키텍처에서도 테슬라처럼 중앙집중식은 아니지만 레거시 업체와는 다른 진보된 도메인 방식으로 BYD.OS까지 운영하고 있습니다.

소프트웨어 개발에서 실패한 폭스바겐그룹은 돈이 부족한 것이 아니라 개발할 힘이 없어서 아우디는 중국의 샤오펑 (Xpeng)에게 폭스바겐은 상해기차 (SAIC)에게 기술을 의존하게 되었고, 스텔란티스는 중국의 립 모터 (Leap Motor)에게 노크를 하고 있다고 합니다.

현대차그룹, 도요타의, 2세대 플랫폼이 각각 25년, 26년에 도입할 목표 일정임을 고려해 보면, BYD는 이들보다 4~5년 앞섰다고 평가할 수 있을 것 같습니다.

과거 사례를 보면 자기 능력보다 많은 목표를 추진하는 팽창 노선을 추구하던 자동차 회사들은 많은 부작용이 나타나면서 브랜드와 고객을 잃고 철저히 실패했습니다.

그렇다면 BYD는 어떻게 될까요? 리스크와 기회가 공존하는 것으로 보입니다.

BYD의 22년 영업이익률은 4.6%로 아직 낮은 수준입니다.

BYD의 2021년 순이익은 30억 위안이었지만 22년 순이익은 전년대비 5.5배 상승한 166억 위안으로 급격하게 증가했지만, 보조금이 차지하는 비율은 단순 계산으로도 60%에 상당했습니다. 보조금이 중단된 이후에 BYD의 본모습을 볼 수 있을 것으로 생각되지만 2023년 상반기 매출은 109억 위안으로 전년대비 3배 증가하고 있어 지속적으로 증가하고 있습니다.

브랜드의 다양화 및 고급화

중저가 브랜드의 단점을 극복하기 위하여 BYD는 BYD브랜드에 더하여 프리미엄 브랜드, 럭셔리 브랜드인 ENZA, FANG CHENG BAO, YANGWANG이라는 브랜드까지 확장했습니다.

적극적인 해외 시장 개척

해외 시장 개척도 열심히 하고 있습니다. 태국에서는 이미 시장의 리더 자리를 확보하였고, 아시아, 러시아, 중남미 시장에서 존재감을 키우고 있습니다.

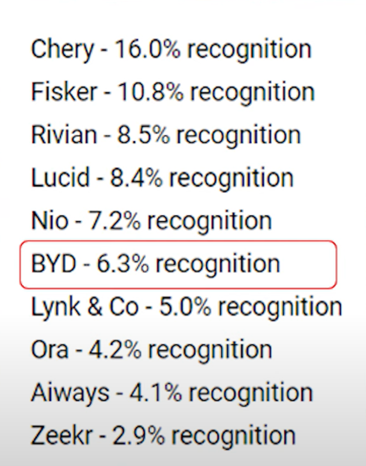

그러나 미국 시장에서 판매되는 BYD차량은 지금 상용차 중심이고 가장 도전해야 하는 유럽 시장에서 BYD의 인지도는 테슬라와는 비교할 수 없고 같은 중국 브랜드 중에서도 높은 수준이 아니기 때문에 정착하는 데 시간이 꽤 걸릴 수 있습니다.

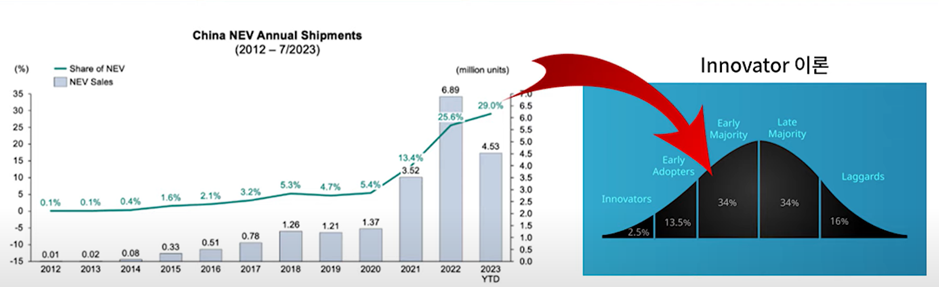

지금 중국의 NEV 시장은 중국 경제의 불안 요소는 있지만 시장 자체가 소수의 구매자인 Innovator와 Early Adopter의 구매층을 벗어나 본격적인 다수 구매자층으로 넘어가면서 안정적으로 성장할 것으로 보입니다.

출처: BYD 팽창 성장의 원동력으로 테슬라를 따라 갈 수 있을까?

'전기자동차' 카테고리의 다른 글

| BYD의 브랜드 전략 (2) | 2023.12.04 |

|---|---|

| 레거시 업체들의 전기차 투자보류가 가져올 재앙 (2) | 2023.12.02 |

| 테슬라가 모델2의 생산을 독일로 변경한 이유 (0) | 2023.11.28 |

| 가격인하가 테슬라에 미친 영향 (1) | 2023.11.24 |

| 테슬라의 가격 인하가 자동차 산업에 미친 영향 (1) | 2023.11.23 |