2023. 12. 24. 22:01ㆍ전기자동차

올해 글로벌 자동차 산업에서 영향이 가장 컸던 일 중에는 어떤 것이 있을까요?

테슬라 사이버 트럭 론칭도 있었고, 최근 100년 만에 컨베이어 조립 방식을 혁신하는 Unboxed process도 있을 것입니다. 반도체 부족의 역설로 시작된 토요다와 현대차그룹의 역대 최고 성과도 평가할 수 있습니다.

그러나 올해 자동차 산업에서 가장 영향이 컸던 사건은 중국 업체가 주도하는 중국 전기차들의 쓰나미 효과라고 할 수 있습니다.

중국산 전기차의 품질이나 배터리 성능에는 지금도 회의적인 평가를 하는 분들이 있습니다만 좀 더 객관적인 시각으로 바라볼 필요가 있습니다.

코로나 이후 단 3년 만에 중국 전기차 업체들은 레거시 업체의 대표기업인 VW을 무릎 꿇게 만들고 일본을 제치고 자동차 수출 1 위국이 되었습니다.

중국 자동차 시장은 17년 2890만 대로 정점을 찍은 이후 20년까지 계속 감소하다 21년 이후 증가세로 돌아섰습니다. 이 기간에 수요 구조의 변화가 아주 심하게 나타났습니다.

22년 내연기관차 판매는 17년 대비 811만 대나 감소했고, NEV는 611만 대나 증가했습니다.

이러한 기준은 올해에도 가속되고 있습니다. 테슬라와 BYD 등 중국 로컬 업체들의 급성장 원동력에는 매력 있는 디자인은 물론이고 자율주행과 커넥티비티 기술, 혁신적인 배터리 기술을 바탕으로 하는 높은 가격 경쟁력이 있습니다.

또한 다른 시장과는 달리 디지털 네이티브의 30대의 젊은 고객들이 이런 시장의 변화를 주도하고 있습니다.

독일과 일본 자동차 업체들의 전시계 판매량에서 중국 시장이 차지하는 판매 비율은 매우 높아 VW은 무려 40%나 되고 있고, 혼다는 36%, 토요다는 20% 이상 되고 있습니다.

그런데 소프트웨어 개발에 실패한 VW 그룹과 전기차 개발에 뒤져온 일본 업체들은 최근 중국 시장에서 매우 어려운 시간을 맞고 있습니다.

이들이 주춤하는 사이 중국 로컬 자동차 업체들의 마켓셰어는 20년 36%에서 올해 55%까지 확대되고 있습니다.

바로 중국 로컬 업체들에 의한 전기차 쓰나미 공세로 오랫동안 시장 리드에 있던 독일과 일본 브랜드의 판매가 계속 감소하고 있습니다.

쓰나미 1: VW의 판매량 감소

중국 전기차 쓰나미에 의한 충격은 가장 먼저 VW에 미쳤습니다.

VW은 내연기관 기술을 중국 업체에 전수했던 자존심을 버리고 중국 로컬 업체의 기술을 구걸하게 되었습니다.

VW 그룹은 85년 중국 진출 이후 확고부동한 1위였지만 19년 422만 대를 피크로, 22년에는 318만 대로 감소했고, 올해 10월까지 판매는 244만 대 수준입니다.

VW의 NEV 마켓셰어는 2.8% 수준으로 존재감이 거의 없어졌다고 할 수 있습니다.

VW은 MEB 플랫폼을 앞세워 전기차를 일찍 론칭했으나 소프트웨어 개발 실패로 경쟁력을 상실하면서 판매 가격을 대폭 인하해도 팔리지 않고 있습니다.

VW 그룹은 차기 플랫폼과 소프트웨어 개발 목표 시점을 28년 이후로 연기하였고 그때까지는 중국 업체의 기술을 활용한다는 전략적 판단을 내렸습니다.

VW은 샤오펑의 지분 6.85%를 사들이면서 샤오펑의 800V Edward 플랫폼을 기반으로 2026년까지 2대의 전기차를 출시할 계획입니다.

그러나 Edward 플랫폼은 대형 SUV G9인 및 P7 세단용으로 G6 소형 SUV를 뒷받침하는 샤오펑의 최신 SEPA 2.0 플랫폼이 아닙니다.

아우디는 PPE 개발 플랫폼이 늦어지면서 상해기차와 알리바바가 합작 투자한 IM 모터의 기술을 이용하기로 했습니다.

아우디는 IM의 프리미엄 세단 “L7”와 SUV “LS7”에 적용하고 있는 IO Origin 플랫폼과 여기에 탑재된 기술을 기반으로 다시 개발한다는 전략입니다.

쓰나미 2: 일본 자동차 업체들의 판매량 감소

두 번째 쓰나미의 직격탄을 맞고 있는 곳은 일본 자동차 업체들입니다.

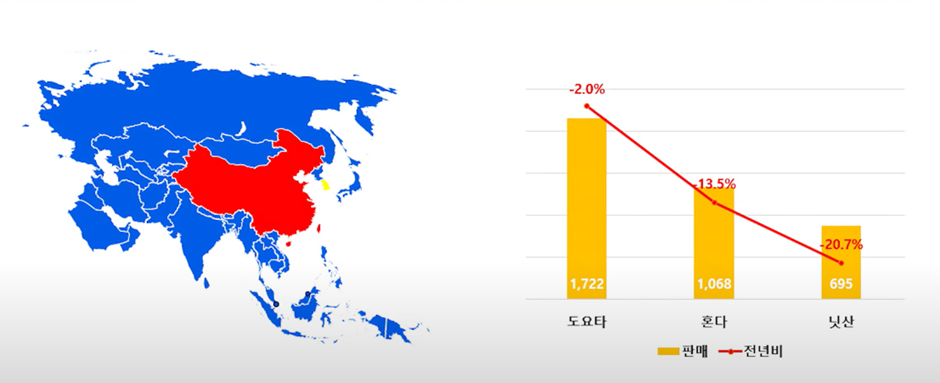

일본 자동차 업체들은 하이브리드를 앞세워 그동안 VW과 함께 중국 시장을 리드해 왔지만 자동차 시장의 급격한 NEV 시프트로 판매가 크게 감소하고 있습니다.

도요타와 혼다는 우수한 하이브리드 엔진 기술이 있습니다. 그렇지만 일본 업체의 하이브리드는 가격 면에서 중국 차들과 경쟁할 수 없는 수준이 되면서 판매 부진 빠지고 있는 것입니다.

이미 Acura와 미쓰비시는 중국 시장에서 철수했습니다.

토요다와 혼다는 현지 공장 인원을 삭감하는 구조조정을 시작하고 있고, 토요다는 Yaris를 단산했습니다.

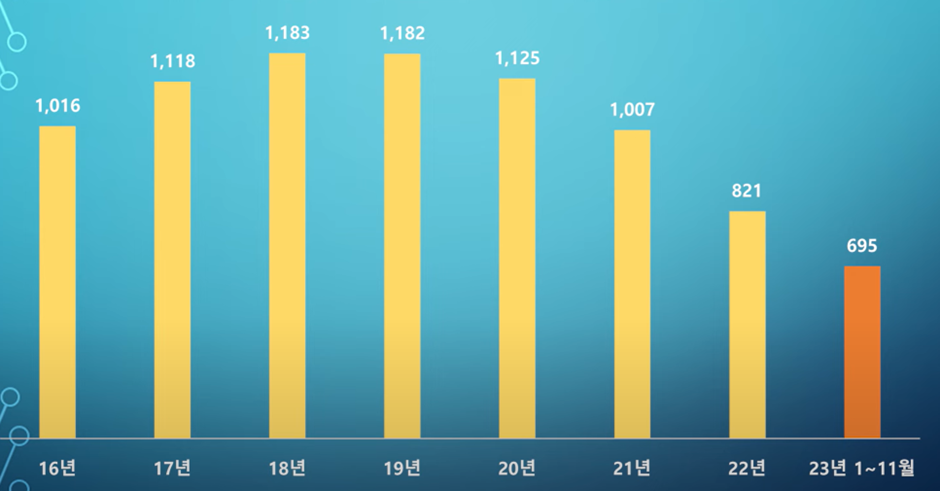

일본 3사 중 중국 내 판매 1위였던 닛산의 판매는 크게 감소하면서 올해 사업 계획을 이미 33만 대나 줄였습니다.

전기차 투입을 강화하는 계획을 발표하고 있지만 기술 경쟁력, 가격 경쟁력이 불투명합니다. 닛산은 이미 기아처럼 중국 공장을 수출 기지로 활용한다는 계획을 내놓은 상태입니다.

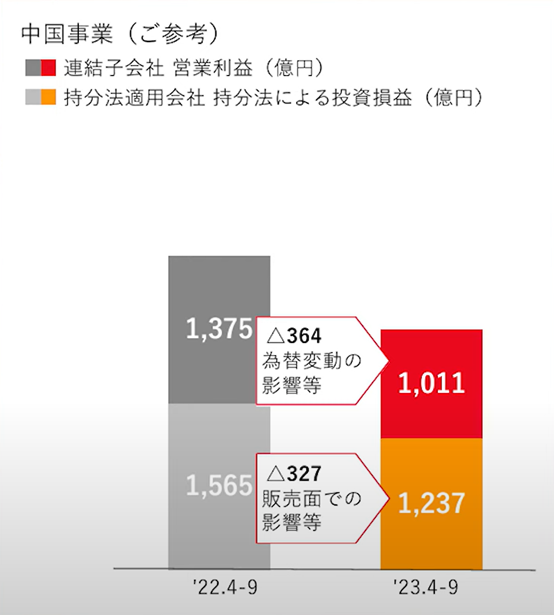

순이익에서 차지하는 중국 사업의 비율은 작년 기준 닛산이 34%, 혼다 27%, 도요타 8%로 매우 높습니다. 도요타의 경우 4~9월간 영업이익 지분법에 의한 투자 손익은 전년 동기비 691억 엔이나 줄어들고 있습니다.

이처럼 중국 전략을 제대로 성공시키지 못하면 일본 업체들은 중국 시장에서 크게 흔들릴 수 있습니다.

쓰나미 3: 유럽시장에서의 중국자동차 판매량 증가

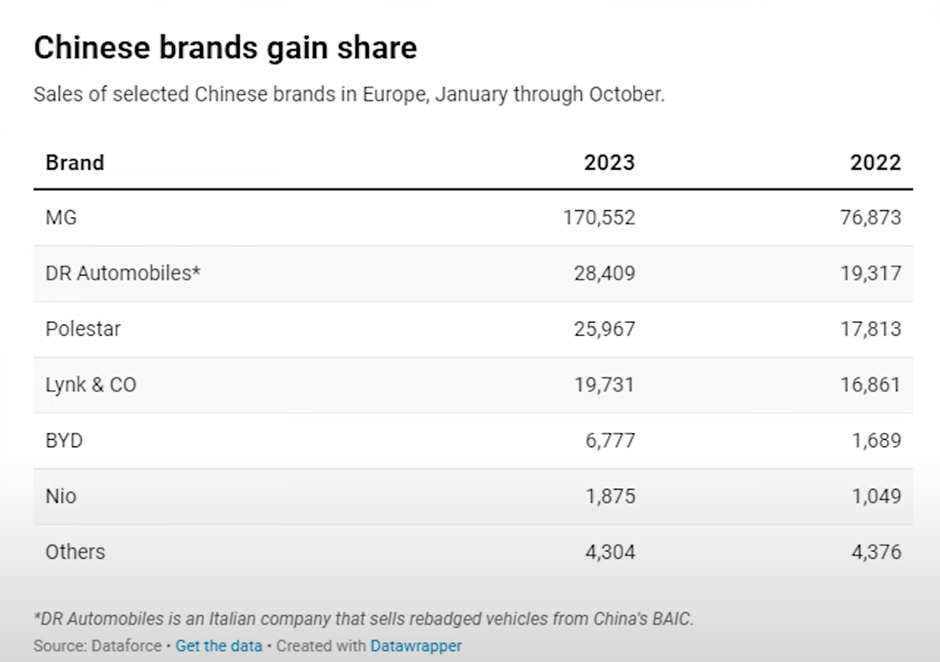

세 번째 쓰나미 효과는 유럽 시장에서 나타나고 있습니다.

2019년부터 노르웨이를 교두보로 유럽에 수출을 시작, 중국 업체의 차량과 중국에서 생산되어 유럽에 판매되고 있는 Darcia사의 Spring 등이 가격 경쟁력을 앞세워 판매를 늘려왔습니다.

특히 MG의 경우 주요국에서 판매 상위 랭킹을 차지하고 있고, BYD가 론칭한 Atto3는 유럽 업체들을 크게 위협하고 있습니다.

이에 대응하여 EU는 중국산 전기차의 정부 보조금을 조사하기 시작했고, 프랑스와 이태리 정부는 직접 규제안을 만들고 있습니다.

프랑스 정부는 전기차 구입 시 5천에서 7천 유로의 보조금을 지급하여 왔습니다. 그러나 중국 등 아시아산 전기차 수입을 억제하기 위하여 지금까지 제도를 개정하여 새롭게 차종별로 탄소 배출량을 반영한 환경 스코어를 도입하고 있습니다.

향후에는 이 스코어 규정을 만족하지 못하면 보조금 지급 대상에서 제외됩니다.

프랑스 정부는 환경 스코어 산정을 위해 생산, 조립, 운송 시 나오는 탄소 배출량에 대해 지역과 국가별로 계수를 설정했습니다.

원자력 발전이나 재생에너지에 의한 발전 비율이 높고, 생산 거점과 판매지 간의 거리 가까운 유럽에서 생산된 전기차가 유리합니다. 반면에 중국, 한국, 일본에서 생산되는 전기차의 대부분의 스코어는 규정을 미달할 것으로 예상됩니다.

유럽 각국에서 탑 10에 있는 중국 상해기차 산하의 MG 전기차와 중국에서 생산된 차를 역수입하고 있는 르노그룹의 Darcia Spring은 이미 제외된다고 발표했습니다.

상해 공장에서 생산되는 테슬라의 모델 3나 현대차의 아이오닉 5, 니로 EV, KIA의 EV6 등도 제외될 가능성이 높습니다. 반면 체코에서 생산되는 코나 EV 당분간 유일한 혜택을 받을 것으로 보입니다.

전기차 구입 보조금으로 3천 유로의 보조금을 지급하고 있는 이탈리아 정부도 보조금의 80%가 수입 전기차에 사용되고 있는 점을 문제시하여 프랑스 정부와 같은 규제 도입을 검토하고 있습니다.

쓰나미 4: 2만 5천 유로 이하의 소형 전기차 개발 촉진

또 하나 중국 전기차가 가져온 쓰나미 효과는 유럽 자동차 업체들로 하여금 2만 5천 유로 이하의 소형 전기차 개발을 촉진시키고 있다는 것입니다.

유럽 시장에서의 최다 판매는 B, C 세그먼트에 속한 차종들입니다. 그러나 업체에서는 수익성을 중시하여 고가 전기차를 우선 개발하다 보니 2013년 상반기 유럽 전기차의 평균 판매 가격은 중국의 3만 1천 유로보다 2배 이상 비싼 6만 5천 유로가 되고 있습니다.

이처럼 매우 비싼 전기차 가격이 전기차 판매에 저항이 되고 있습니다. 이러한 가격 장벽을 해소하고 중국의 저가격 전기차 공세에 대응하기 위하여 유럽 업체들은 코스트 다운 노력과 함께 2만 5천 유로 이하의 전기차를 선보이기 시작했습니다.

스텔란티스의 시트로앵은 LFP 배터리를 탑재한 2만 3천 유로의 전기차 e-C3를 내년부터 판매합니다. 르노도 내년에 르노 5를 론칭하고, VW은 25년 ID 2를 론칭합니다. 최근 테슬라도 독일 공장에서 모델 2를 생산한다는 계획을 발표했습니다.

르노는 르노 5에 더하여 2만 유로 이하의 트윙고 전기차를 2026년에 양산한다고 했습니다.

A 세그먼트 차는 경차에 가까워 가솔린 차량도 수익을 내기가 어려워 포드 등은 요즘 개발하지 않고 있습니다.

코스트를 낮추기 위하여 기아처럼 동희오토에 외주주어 생산 하거나 푸조, 시트로엥, 도요타처럼 공동으로 생산하는 경우도 있습니다.

이번에 르노는 이 같은 전략으로 A 세그먼트 전기차를 공동으로 개발하고 생산 파트너를 찾고 있습니다. 현지 보도에 의하면 VW이 참여할 가능성이 높다고 합니다.

반면 스텔라티스는 CATL과 합작회사를 설립하여 유럽에 값싼 LFP배터리를 생산할 수 있는 공장 건설을 협의하고 있습니다.

아이러니하게도 스텔란티스의 타바레스 (Tavares) 회장은 그동안 중국산 전기차의 유럽 판매를 맹비난해 왔습니다. 그러나 최근 타바르스 회장은 EU의 중국 전기차 정부 보조금 지원 내용 조사에 대하여 반대하는 웃지 못할 모습도 만들어내고 있습니다.

중국 사업에서 스텔란티스는 성공하지 못했고 최근 Jeep 브랜드 생산도 중지한 상태입니다.

중국 시장의 재진입 전략과 전기차 강화 전략을 고민하던 스텔란티스는 중국의 Leap모터라는 업체를 전략적으로 활용하기로 하고 Leap모터의 지분 21%를 15억 유로에 매입했습니다.

여기에 스텔란티스와 Leap 모터가 각각 51%와 49%를 합작하는 신규 회사를 네덜란드에 설립합니다.

스텔란티스가 실질적으로 주도하게 될 새로운 회사는 Leap 모터 제품의 중국의 수출 판매 및 제조에 대한 독점권을 갖게 됩니다. 스텔란티스는 이제 비용에 민감하지만 제품의 최고의 기술을 원하는 소비자를 겨냥한 또 다른 브랜드를 갖게 된 것입니다.

스텔란티스의 3분기 실적 발표에 따르면 이 합작회사는 2030년까지 중국 외 지역에서 50만 대의 판매를 목표로 하고 있습니다.

디지털과 자율주행 기술, 그리고 싸게 만드는 기술도 고 중국에서 수출하는 차를 싸게 팔면서 이익을 챙기는 아주 전략적인 제휴라 생각됩니다.

쓰나미 5: 한국자동차 업체들의 마켓셰어 공략

중국 전기차 쓰나미 효과는 다양한 시장에서 현대기아차에도 영향을 미치고 있습니다.

현대차, 기아가 각각 판매 1, 2위를 하고 있는 이스라엘에서 BYD는 전기차로 1위를 하고 있습니다.

현대차가 현지 공장을 운영하고 있는 브라질에서 BYD는 15만 대 현지 공장을 내년부터 가동합니다.

KIA가 최근 현지 법인을 설립한 태국 시장에서도 BYD 등 중국 전기차는 현지 공장 건설은 물론 80% 이상의 마켓셰어로 단단하게 영역을 구축했습니다.

이스라엘, 브라질 같은 시장에서는 수성의 전략이 필요하고 태국 같은 시장에서는 공성의 전략이 필요하게 되었습니다.

한국 자동차 업체가 과거 일본 업체를 공략했던 것처럼 중국 업체들도 이제 한국 자동차 업체를 공략하게 될 것입니다. 중국 전기차의 쓰나미는 지금 우리 눈앞에 펼쳐지고 있습니다.

출처: 중국 EV 쓰나미의 충격 5가지 정리.... 2023년 글로벌 자동차 산업 동향 회고

'전기자동차' 카테고리의 다른 글

| 도요타의 전기차 개발 전략 (0) | 2023.12.29 |

|---|---|

| 테슬라와 BYD의 열관리 시스템 비교 (1) | 2023.12.26 |

| 중국 시장에서 일본자동차들의 침몰 (2) | 2023.12.05 |

| BYD의 브랜드 전략 (2) | 2023.12.04 |

| 레거시 업체들의 전기차 투자보류가 가져올 재앙 (2) | 2023.12.02 |